【PR】

えごう はるひこ

約40年の建設業界経験を持ち、設計・施工・営業を含む幅広い分野に従事。建築士、宅建士、FPなどの資格を活かし、専門の知識と経験をもとに役立つ情報をブログで発信しています。

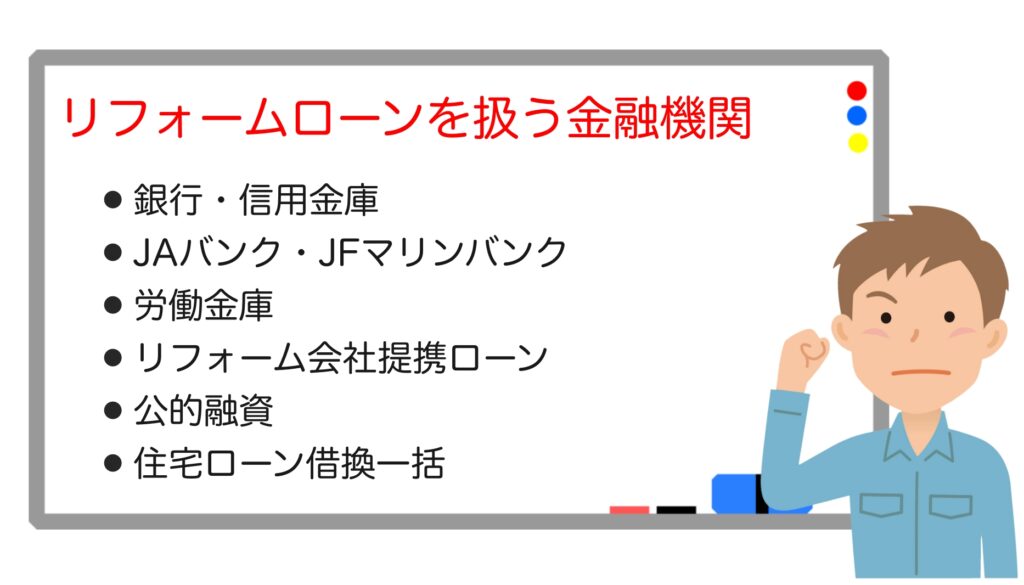

リフォームローンの種類と特徴

我が家のリフォームを考えるとき、まず心配になるのはお金のことです。

貯金や親からの援助で資金を工面できるなら理想的ですが、将来のことを考えると余裕がないことも多いでしょう。

たとえ貯金や親からの借金でまかなえたとしても、まずはリフォームローンで確実に借り入れができることを確認するのが安心です。その後、リフォーム会社と最終的な金額を決定し、それに基づいてリフォームローンの借入金額を決めると良いでしょう。

とはいえ、どのようにリフォームローンを選べば良いのか、情報が多すぎて迷ってしまうこともありますよね。

ここでは、リフォームローンの特徴や選び方、審査に通るためのコツなどを解説します。ぜひ最後までお読みいただき、参考にしてください。

銀行・信用金庫のリフォームローン

リフォームローンといえば、まず銀行や信用金庫が思い浮かぶでしょう。特に、普段から利用している馴染みのある銀行や大々的に宣伝している銀行が候補に挙がります。

銀行や信用金庫には多くの選択肢があり、金利の設定もさまざまです。金利は1.7%〜5%台と幅広く、もちろん低金利の方が望ましいですが、金利の低さだけで選ぶと他の面で不都合が生じることもあります。

金利の目安としては、2%〜3%が適正範囲とされます。自分の条件に合った銀行を探す際には、この範囲を基準にすると良いでしょう。多くの銀行では、一定の条件を満たすと金利を下げるサービスを提供しています。例えば、給与振込先の指定や公共料金の引き落とし設定などです。

リフォームローンは、住宅ローンに比べて借入額が少なく、返済期間も短いため、審査は比較的緩やかです。しかし、一定の収入や勤務年数、他の借入状況などの調査は行われ、一般的な消費者金融の審査基準が適用されます。

注意点としては年齢制限があります。例えば、実家のリフォームを行う場合、所有者である父親が80歳を超えていると年齢制限で対象外となることがあります。

銀行でリフォームローンを組むメリットとデメリット

メリット

- 低金利: 銀行の金利は一般的に他の貸金業者に比べて低いです。

- 適正な審査: 適正な審査を受けることで、トラブルやリスクが少なくなります。

- 大口ローンの対応: 〇〇千万円かかる大規模なリノベーションにも対応可能です。

- 信用スコアの向上: 銀行からの借入を適切に返済することで、信用スコアが向上します。

デメリット

- 厳しい審査: 一定の基準をクリアしないと審査に通りません。

- 時間がかかる: 審査や手続きに時間がかかり、即審査即借入には不向きです。

- 担保や保証人の必要性: 借入額によっては、担保や連帯保証人を求められる場合があります。

- 信用情報への影響: 返済が遅れると、信用情報に悪影響を及ぼします。

銀行や信用金庫のリフォームローンは、低金利や適正な審査により、リフォーム資金を安全に調達するための優れた選択肢です。デメリットもありますが、メリットがそれを上回るため、ローンを組むなら銀行や信用金庫がベストではないでしょうか。

JAバンク(農協)・JFマリンバンク(魚連)のリフォームローン

会社員など、毎月安定した収入がある方は、銀行や信用金庫からリフォームローンを組むのが一般的です。しかし、農業や漁業などの個人事業主の方には、JAバンク(農協)やJFマリンバンク(魚連)といった組合員で構成されている金融機関がおすすめです。

これらの金融機関は、組合員によって運営されており、少額の出資金を出資して組合員になることができます。組合員になると、リフォームローンやその他のローンに対して一般の方よりも優遇され、借入の敷居が低くなるという大きな利点があります。

JAバンクやJFマリンバンクは、株式会社ジャックスや三菱UFJニコスなどの保証機関と提携しているため、担保や連帯保証人なしで融資を受けることができます。JAバンクのリフォームローンの金利は0.9%〜3.5%程度で、銀行に比べて低金利なのも魅力的です。

JAバンクのリフォームローンの利用条件

非常に有利なJAバンクのリフォームローンは、以下の条件をクリアすれば一般の方でも借り入れ可能です。

- 組合員または準組合員になること: 出資金を少額でも出資することで組合員になれます。

- 前年度の税込年収が200万円以上: 勤続年数が長い場合は特に有利です。

- 年齢制限: 18歳以上65歳未満。

各JAバンクによって条件が異なることがあるため、詳細は直接問い合わせを行うと良いでしょう。必ず住居エリアに対応するJAバンクに問い合わせや申し込みを行ってください。

申し込み方法

現在、JAバンクやJFマリンバンクではインターネットからの申し込みが可能です。気軽に問い合わせや相談ができるので便利ですが、まずは直接店舗に相談の申し込み予約を行い、担当者と話をすることをおすすめします。

農協(JAバンク)と魚連(JFマリンバンク)は、それぞれの業界に特化した金融機関として、農業や漁業従事者にとって非常に利用しやすいローンを提供しています。特典やサポートも充実しているため、自分の状況に合ったプランを選び、計画的にリフォームを進めることが大切です。

労働金庫(ろうきん)

「働くみんなの未来を描く」ろうきんは、営利を目的としない助け合いの非営利金融機関です。そのため、低金利のローンを提供することができます。

労働金庫のリフォームローン

ろうきんのリフォームローンは、会社員やパート・アルバイトなど働いている方なら誰でも利用可能です。しかし、ろうきんに出資している団体の構成員や生協の組合員の方は、金利割引の特典を受けることができます。団体構成員等に該当しない方も、最低出資金1000円からの「ろうきん友の会」に加入することで、同様の特典を受けられます。

他の金融機関と比較すると、以下のようなメリットがあります。

- 融資期間が長い

- 手数料が無料

- 低金利

融資までの流れ

- 仮申し込み: インターネットで仮申し込みが可能ですが、住居地にある管轄のろうきん店舗に直接訪れて相談しながら申し込むのが最善です。

- 審査結果の連絡: 仮申し込みの審査結果は電話で連絡されます。

- 正式な申し込み: 審査結果の連絡後、正式な申し込みを実店舗で行います。この際、身分証明書、収入証明書、リフォームの見積書などが必要です。

- 本審査と融資: 無事に本審査を通過後、指定の口座に融資金が入金されます。

保証会社

ろうきんローンの保証会社は、日本労信協です。日本労信協は、働く人のための信用保証機関として福祉向上に努めている機関であるため、安心して利用できます。

審査条件

働く人のための金融機関といえども、一般の金融機関と同じように審査条件があります。多額のローンや支払いの遅滞など、個人の信用が低い人は審査が厳しくなります。しかし、以下の条件を満たしている場合は、利用しやすくなっています。

- 同一勤務先に1年以上勤めていること

- 安定した継続収入が150万円以上であること

労働金庫は、働く人々のために設立された非営利の金融機関として、低金利や手数料無料といったメリットを提供しています。一般の銀行や信用金庫と合わせて、ろうきんのリフォームローンも比較検討してみてください。

リフォーム会社提携ローン(信販会社)

リフォーム会社提携ローンは、リフォーム会社が窓口となり手続きを行う信販会社系のリフォームローンです。リフォーム会社が信販会社と提携しているため、リフォーム会社と相談しながらリフォームローンの申込書を作成し、リフォーム会社が信販会社に申請書を提出します。

提携ローンの仕組み

リフォーム会社を選ぶと、そのリフォーム会社が提携している信販会社が自動的に決まります。これは、デパートで高額な商品を購入する際に、そのデパートと提携した信販会社とローン契約を結ぶのと同じ仕組みです。

提携ローンのメリット

リフォーム会社提携ローンを利用することで、以下のメリットがあります。

- 一括対応: リフォームの計画から資金調達まで一括して対応できるため、手続きがスムーズです。

- 手間の軽減: 個人で金融機関から借入を行う場合と比べて、申請手続きの手間が大幅に省けます。リフォーム会社がサポートしてくれるため、相談・仮申込・本審査などのプロセスが簡便です。

信販会社のイメージと現状

信販会社というと「金利が高い」「金儲け主義」といったイメージがありますが、現在では大きく変わっています。銀行のリフォームローンでも信販会社が保証を担当するなど、信頼性が向上しています。

主な信販会社

以下は主要な信販会社です。どれも一度は聞いたことがあるでしょう。

- 株式会社オリエントコーポレーション

- 株式会社ジャックス

- 株式会社セディナ

- 株式会社アプラス

- オリックス・クレジット株式会社

- 株式会社ジェーシービー(JCB)

- 株式会社クレディセゾン

- 三菱UFJニコス株式会社

信販会社のリフォームローンの特徴

- 審査期間が短い: 銀行などの金融機関に比べて審査期間が短く、比較的審査に通りやすいです。

- 総量規制の対象外: 信販会社のリフォームローンは、使用目的がはっきりしているため、総量規制の対象外となります。

金利の公開と変動

信販会社のリフォームローンの金利は基本的に公開されていません。提携しているリフォーム会社の規模や信用によって金利が変わります。そのため、大規模なリフォーム会社を利用し、提携している信販会社のローンを組むことが望ましいです。

まとめ

リフォーム会社を通して提携信販会社のローンを組むことは、リフォームを進めるための強力なサポートです。ただし、提携先の信販会社選びと金利条件をよく確認しながら利用することが重要です。これにより、リフォーム計画をスムーズに進め、安心して資金調達ができます。

公的融資(住宅金融支援機構・財形住宅融資等)

公的融資には主に2つの機関があります。

- 住宅金融支援機構融資

- 財形住宅融資

公的融資は安心感がありますが、それぞれにきっちりとした条件があるため、詳細を確認することが重要です。以下に、それぞれの概要と利用条件について詳しく説明します。

住宅金融支援機構融資

住宅金融支援機構融資には、高齢者向け返済特例制度を利用する場合と利用しない場合の2つのコースがあります。

高齢者向け返済特例を利用しない場合

- 基本条件: 耐震改修工事を行うことが前提で、その費用を融資されます。耐震改修工事を行わない場合は、その他のリフォーム費用の融資は受けられません。

- 融資金額: 300万円を超える場合、土地と建物に抵当権の設定が必要です。

高齢者向け返済特例を利用する場合

高齢者向け返済特例制度は非常に有利な制度で、特に以下の3つの工事のいずれかを行うことが必須条件です。

- 部分的バリアフリー工事

- ヒートショック対策工事

- 耐震改修工事

- 年齢条件: 満60歳以上の方(年齢の上限はなし)。

- 返済条件: 毎月の返済は利息のみで、元金は申込者が亡くなった後に土地や建物の売却、またはその他の相続財産から一括返済されます。

高齢者向け返済特例の比較

| 高齢者向け返済特例を利用する場合 | 高齢者向け返済特例を利用しない場合 | |

|---|---|---|

| 必須工事 | 部分的バリアフリー工事、ヒートショック対策工事、耐震改修工事のいずれか | 耐震改修工事 |

| 年齢制限 | 満60歳以上(上限なし) | 満79歳未満 |

| 抵当権設定 | 第一順位の抵当権 | 融資額が300万円を超える場合、抵当権設定 |

| 返済期間 | 申込者が亡くなるまで | 20年または年齢による最長返済期間のいずれか短い方 |

| 毎月の返済 | 利息のみ | 元金均等払いまたは元利均等払い |

| 返済方法 | 申込者が亡くなったときに、建物および土地の売却等または相続財産等から一括返済 | 毎月返済 |

詳細については、住宅金融支援機構に直接相談することをおすすめします。

財形住宅融資

財形住宅金融株式会社は、唯一の厚生労働大臣認定の福利厚生会社で、約1万社が出資参加している公的融資です。以下の条件を満たす方が利用できます。

- 条件: 会社等で1年以上継続して財形貯蓄をし、50万円以上の残高があること。

- 融資限度額: リフォーム価格の90%。

財形住宅融資のメリット

- 無担保でも利用可能

- 幅広いリフォーム工事に利用できる

- 安心で低金利

- 万全のサポート体制

- 好きな金融機関からの引落が可能

- 所得保障保険(財形あんしん保険)の利用が可能

住宅ローンとしても利用できるため、勤務先に財形貯蓄制度がある場合は、利用を検討する価値があります。給与から天引きされることで、リフォーム貯金も計画的に進められます。

住宅ローンの借り換えと同時にリフォームローンを1つにまとめる

現在も住宅ローンの支払いが残っている上に、さらにリフォームローンを組むのは、ローンの積み重ねで気が重くなりますよね。

また、例えば車を新しくローンで購入しようとした場合に、住宅ローンとリフォームローンを組んでいることで信用に影響し、車のローン審査が通りにくくなることも考えられます。

水回りだけの小規模なリフォームなら別ですが、リノベーションや外装・内装の全てをリフォームする場合など、金額が大きくなる場合は、住宅ローンの借り換えと同時にリフォームローンも合わせて一本化することをおすすめします。

ただし、中古物件を購入時にリフォームを行う場合はリフォーム代金も含めて住宅ローンを組める金融機関が多いですが、リフォームローンを借り入れるために住宅ローンの借り換えができる金融機関はまだ少ないので注意が必要です。

リフォームローンと住宅ローンを一括して借り換えるメリット

- 低金利: リフォームローンよりも住宅ローンの方が金利が低いです。

- 管理が楽: ローンを一本化することで、管理が楽になります。

デメリット

- 審査が厳しい: 基本的に借り換えは審査が厳しく、担保の建物の価値が下がっていると難しくなります。

- 手間がかかる: 借り換え手続きとリフォーム工事の見積もりや契約を同時に進める必要があり、忙しくなります。

- 諸費用が発生する: 借り換えには手続き費用がかかります。

リフォームローンと住宅ローンを一括して借り換えられる銀行の例

- SBI新生銀行 パワースマート住宅ローン

- 参考: SBI新生銀行

- イオン銀行 住宅ローン・リフォーム活用プラン

- 参考: イオン銀行

- 楽天銀行 住宅ローン借り換え×リフォーム

- 参考: 楽天銀行

- りそな銀行 りそな借りかえローン リフォーム資金セット型

- 参考: りそな銀行

- みずほ銀行 中古・リフォーム一体型

- 参考: みずほ銀行

- 三井住友トラスト・パナソニックファイナンス リフォームローン(プラス借換型)

利息の比較例

リフォームローン利息4%の場合と住宅ローン利息1.5%で計算してみました。

条件: 1000万円を借り入れ、10年間で元利均等返済

| 利息4% | 利息1.5% | |

|---|---|---|

| 年間返済額 | 1,214,940円 | 1,077,492円 |

| 総返済額 | 12,149,400円 | 10,774,920円 |

| 利息分 | 2,149,400円 | 774,920円 |

住宅ローンの場合、返済期間が長いため、利息の総額は増えることがありますが、金利が低いため総支払額を抑えられる可能性があります。

まとめ

住宅ローンの借り換えとリフォームローンの一本化は、総支払金額の削減や管理の簡便さなど、多くのメリットがあります。インターネットで仮申し込みが可能で、総支払金額もすぐに計算できるため、これらの方法を検討してみる価値は十分にあります。

多くの手間と時間がかかりますが、リフォームを行うための資金繰りの一つの方法として、ぜひ検討してみてください。

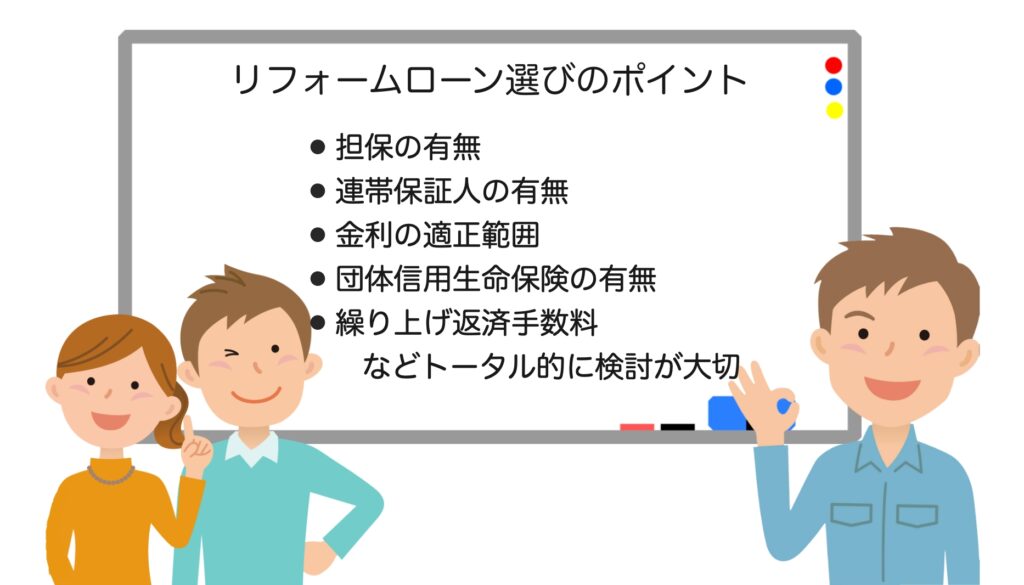

リフォームローンの選び方

リフォームローンの金融機関や種類、特徴について理解していただけたでしょうか?多くの方法があり、どれを選べば良いか迷ってしまうこともあるでしょう。そこで、ローンを組む際の条件を参考にして、リフォームローンの金融機関選びをお手伝いします。

リフォームローンの担保の有無について

リフォームローンを申し込む際、無担保ローンか有担保ローンかを選ぶことができます。ただし、金融機関によっては担保の提供を求められる場合もあります。

リフォームローンの場合、ローンの金額や返済期間により担保の有無が決められます。リフォームローンは住宅ローンと比べて金額が低く、返済期間も短いため、無担保ローンが多いです。そのため、金利は少し高めに設定されています。

無担保ローンと有担保ローンの違い

- 無担保ローン: リフォームローンの金額が500万円程度の場合、手続きが早く済む無担保ローンが適しています。無担保ローンは担保を提供する必要がないため、手間が少なく、早く融資を受けることができます。ただし、金利は高めです。

- 有担保ローン: リフォームローンの金額が1000万円を超える場合、担保を提供して金利の安い金融機関から借りる方が良いでしょう。担保を提供する場合、リフォームを行う住宅やその土地に抵当権を設定します。抵当権の設定には手間と費用がかかりますが、低金利で借りることができます。

また、担保を提供する場合は、住宅ローンの借り換えとリフォーム費用を一括して住宅ローンを組む方法もおすすめです。これにより、低金利での借り入れが可能となり、返済の負担を軽減できます。

連帯保証人の有無

リフォームローンを組む際、連帯保証人を求められることがあるかもしれません。この点に関しては、特に注意が必要です。

連帯保証人とは、一般の保証人とは異なり、連帯保証人はお金を借りたわけではないのに、借りた人(債務者)と同じ責任と支払い義務を負います。極端な例として、お金を貸した人(債権者)から連帯保証人に返済を求められた場合、連帯保証人は返済を逃れることができません。

一般的に「保証人には絶対になってはいけない」と言われるのは、この連帯保証人のことを指しています。

リフォームローンは借入金額が比較的低く、返済期間も短いため、金融機関の審査も比較的厳しくありません。そのため、連帯保証人も担保も必要としない商品が多いです。ただし、リフォームローンの保証をしている保証会社が連帯保証人を必要条件とする場合もあります。

リフォームローンの金額が1000万円以上などの大きな額になる場合は、やはり連帯保証人や担保の提供が必要になることが多いです。親に連帯保証人になってもらう場合でも、理由や金額などの詳細な説明が必要です。また、連帯保証人には書類の作成や印鑑証明、収入証明などの提出が求められることが多くあります。

リフォームローンを組む際には、連帯保証人が不要な金融機関や商品を選ぶことをおすすめします。

金利の適正範囲

リフォームローンの金利は、返済期間が長くなるほど支払う利息が多くなります。そのため、少しでも安い金利でリフォームローンを組みたいと思うのは当然のことです。

一般的に、リフォームローンの金利は1.7%〜5%となっており、住宅ローンと比べると高く感じることが多いでしょう。しかし、金利率が低いからといって、その金融機関をすぐに選ぶのは注意が必要です。金利が低い場合でも、その他の条件や手数料が高いと、全体として不利になることがあります。

また、広告で低い金利を提示している場合でも、その低い利率で契約するためには多くの諸条件が付くことがあります。例えば、一定の預金残高や指定の保険加入などの条件を満たす必要がある場合が多いです。

リフォームローンの適正金利は、一般的に2%〜3%程度とされています。この記事で紹介しているリフォームローンの選び方を参考にし、全体的にバランスの取れたリフォームローンを選ぶことが大切です。

ローンを選ぶ際には、金利だけでなく、手数料や諸条件も含めて総合的に判断し、自分にとって最適なリフォームローンを見つけてください。

団体信用生命保険の有無

団体信用生命保険とは、住宅ローンやリフォームローンを組む際に加入する保険で、借入を行う金融機関を通して手続きを行います。この保険は、ローンの返済者(主債務者)が返済期間中に死亡した場合に、その残高を保険金で返済するためのものです。

もし団体信用生命保険に加入していない場合、主債務者が死亡すると、残されたローンの返済は相続人が引き継ぐことになります。これは相続人にとって大きな負担となり、また金融機関にとってもリスクが高くなります。

しかし、団体信用生命保険に加入していると、主債務者が死亡したり高度障害状態になった場合、保険金で借入残高が完済されます。これにより、相続人の負担を軽減し、金融機関にとってもリスクを減らすことができます。

リフォームローンを借り入れる際、団体信用生命保険への加入が条件となっている場合が多いです。保険費用は通常、リフォームローンの金利に含まれているため、別途支払う必要はほとんどありません。

金融機関によっては、団体信用生命保険の加入が任意となっている場合もありますが、特に大きな金額で返済期間が長い場合は、加入しておく方が安心です。団体信用生命保険に加入することで、将来の不測の事態にも備えられるため、リフォームローンを選ぶ際にはこの保険の有無も重要なポイントとして検討しましょう。

繰り上げ返済の手数料

リフォームローンの支払い期間が長くなるほど、金融機関に支払う金利は増えていきます。しかし、繰り上げ返済を行うことで、返済期間が短くなり、借入元金が減少するため、支払う金利も少なくなります。

繰り上げ返済を行う際には、金融機関側も事務管理の手間が増えるため、繰り上げ返済手数料が発生することが一般的です。

繰り上げ返済のタイミング

生活費を切り詰めて貯金をし、繰り上げ返済を行うことは賢明ですが、どの程度の貯金ができれば繰り上げ返済を行うべきか、タイミングを見極めることが重要です。一般的には、1年〜1年半程度の生活費を貯蓄した段階で、繰り上げ返済を考えると良いでしょう。

特にお子様がいる家庭では、急な出費が発生することもあります。そのため、一定の現金は確保しつつ、余裕がある部分を繰り上げ返済に充てることが推奨されます。

手数料のチェック

現在では、インターネットで繰り上げ返済の手続きを行うと、事務手数料が無料となる金融機関もあります。これにより、手数料を節約しながら繰り上げ返済を行うことが可能です。インターネットバンキングの利用も検討してみてください。

専門家への相談

繰り上げ返済を行う際には、ファイナンシャルプランナーなどの専門家に相談し、慎重に行うことも大切です。専門家のアドバイスを受けることで、最適な返済計画を立てることができます。

リフォームローンを選ぶ際には、繰り上げ返済の手数料や条件をしっかりと確認し、自分に合った金融機関を選びましょう。これにより、無駄な支出を抑えつつ、効率的にローンを返済することができます。

リフォームローンの主な審査項目

リフォームローンを借り入れる際には、いくつかの審査項目が設けられています。これらの審査項目は金融機関によって多少異なることがありますが、基本的な基準は同じです。リフォームローンを申し込む前に、自分の状況がこれらの条件に合っているかを確認しておくことが重要です。

年齢

リフォームローンには必ず年齢制限があります。一般的には、借入時に〇〇歳以下、返済完了時に〇〇歳以下という条件が設けられています。例えば、多くの金融機関では、借入時に65歳以下、返済完了時に80歳以下といった制限があります。ただし、金融機関によっては60歳以上でも上限がない場合もあるため、年齢で諦めずに検討してみる価値があります。

定期的な収入と勤続年数

安定した収入と長い勤続年数は、リフォームローンの審査において重要な要素です。金融機関は、借入者が返済能力を持っていることを確認するために、収入の安定性を重視します。

- 安定した収入: 年収が高いことも評価されますが、毎月の収入が安定していることが特に重要です。一般的には、年収150〜200万円以上が目安とされています。

- 勤続年数: 長い勤続年数は、借入者の信頼性や返済能力を示す指標となります。勤続年数が長いほど、金融機関からの評価が高くなります。

他の借入状況

リフォームローンの審査では、他のローンや借入の状況も確認されます。審査申込書には他の借入状況を記入する欄があり、これに基づいて金融機関は信用調査を行います。

- 正確な情報提供: 他の借入状況について正確に記入することが重要です。不正確な情報を提供すると、信用を失う可能性があります。

- 過去の返済履歴: 過去にローンの返済遅延や滞納がある場合、その情報も審査の対象となります。これにより、返済能力の有無を判断します。

まとめ

リフォームローンの審査をスムーズに通過するためには、上記の審査項目を理解し、自分の状況が条件に合っているかを確認することが重要です。年齢、収入の安定性、勤続年数、他の借入状況をしっかりと把握し、適切な準備を行いましょう。これにより、安心してリフォームローンを申し込むことができます。

審査を通過しやすくするために

リフォームローンの審査をスムーズに通過するためには、いくつかのポイントを押さえておくことが大切です。以下に、審査を通過しやすくするための具体的な方法を説明します。

不要なクレジットカードの解約

使用していないクレジットカードや使用頻度の少ないクレジットカードが多くありませんか?多くのクレジットカードを所有していると、金融機関は支払い増加のリスクを予測し、信用スコアが下がる可能性があります。

クレジットカードをたくさん持っているだけで審査が通過できないとは限りませんが、使っていないものや使用頻度の少ないクレジットカードは解約しておくと良いでしょう。解約はクレジットカードの裏に記載されたカード会社に連絡するだけで簡単にできます。

ローンやカード等の支払い遅延を防ぐ

ローンやクレジットカードの支払い遅延は、信用情報に悪影響を与えます。遅延が記録されると信用度が下がり、審査が厳しくなることがあります。遅延を防ぐために、以下の対策を行いましょう。

- 自動引き落としの設定: 毎月の自動引き落とし日と引き落とし金額を確認し、緊急時の現金を確保しておくことが大切です。

- リマインダーの利用: スマホのスケジュールアプリに引き落とし1週間前にリマインダーを設定し、引き落とし残高を確認する習慣をつけましょう。

ローンがある場合の残高確認

現在支払いを行っているローンの毎月の支払い額と残高、返済期間を確認しましょう。状況に応じて、残り少ないローンは前倒しで完済するなどの整理を行うことも重要です。

- 定期的な残高確認: 残高確認を怠ると返済計画が乱れ、支払い遅延が発生して信用度が低下する可能性があります。

- 家計の見直し: 家計の収支を見直し、無理のない返済計画を立てることで、リフォームローンの支払いを継続する能力を確認します。

同時に何社も審査を受けない

リフォームローンの審査に不安を感じ、一度に複数の金融機関に申し込むことを考えるかもしれませんが、これは避けるべきです。複数の審査を同時に受けると、信用情報に多くの照会記録が残り、信用度が低下する可能性があります。

- 事前調査と相談: まず、最適な金融機関を選び、いきなり仮審査を申し込むのではなく、事前相談を行いましょう。近隣に店舗がある場合は、相談予約を行い、実際に相談することが重要です。

- 優先順位の設定: 申込む金融機関の優先順位を設定し、一つの金融機関の審査結果を確認してから、次の審査申し込みを行うようにします。

金融機関との相談を通じて、融資の可能性や具体的なアドバイスを得ることができ、審査通過の確率を高めることができます。

以上のポイントを参考にして、リフォームローンの審査を通過しやすくするための準備を整えましょう。しっかりとした準備を行うことで、スムーズにローンを組むことができ、理想のリフォームを実現することができます。

まとめ

リフォームローンを選ぶ際には、さまざまなポイントを考慮することが重要です。この記事では、リフォームローンの種類や特徴、選び方、審査通過のコツについて詳しく解説しました。以下に、主なポイントをまとめます。

リフォームローンの種類と特徴

リフォームローンには、銀行・信用金庫、JAバンク・JFマリンバンク、労働金庫、信販会社などさまざまな選択肢があります。それぞれの金融機関には異なる特徴があり、自分の状況やニーズに合ったローンを選ぶことが大切です。

銀行・信用金庫のリフォームローン

銀行や信用金庫は、低金利や適正な審査が特徴です。しかし、審査が厳しく、手続きに時間がかかることがあります。大規模なリノベーションには対応できる一方で、担保や保証人が必要になる場合もあります。

JAバンク・JFマリンバンクのリフォームローン

農業や漁業などの個人事業主にとっては、JAバンクやJFマリンバンクが適しています。これらの金融機関は、組合員向けの優遇制度があり、低金利で融資を受けられる場合が多いです。

労働金庫のリフォームローン

労働金庫は、非営利の金融機関として低金利や手数料無料のローンを提供しています。働く人々のために設立されたため、会社員やパート・アルバイトの方にも利用しやすいです。

信販会社のリフォームローン

信販会社は、リフォーム会社と提携していることが多く、一括対応や手続きの簡便さが魅力です。審査期間が短く、比較的通りやすい反面、金利が高めに設定されることがあります。

公的融資

住宅金融支援機構や財形住宅融資などの公的融資は、安心感がありますが、詳細な条件を確認する必要があります。特に高齢者向けの返済特例制度など、特定の条件に該当する場合は有利な制度が利用できます。

リフォームローンの選び方

ローンを選ぶ際には、担保の有無、連帯保証人の有無、金利の適正範囲、WEB申し込みの可否、団体信用生命保険の有無、繰り上げ返済の手数料などを総合的に考慮することが重要です。

審査を通過しやすくするために

審査を通過しやすくするためには、不要なクレジットカードの解約、支払い遅延の防止、ローン残高の確認、複数の審査を同時に受けないなどの対策が有効です。事前に金融機関と相談し、適切な準備を行うことで、審査通過の確率を高めることができます。

リフォームローンの選び方や審査通過のポイントを理解し、しっかりとした準備を行うことで、理想のリフォームを実現するための資金調達がスムーズに進むでしょう。この記事を参考にして、自分に最適なリフォームローンを見つけ、安心してリフォーム計画を進めてください。

リフォーム一括見積もりサイトおすすめ紹介

リフォームの希望や悩みを解決!

おすすめ度

| サイトの信頼性 | |

| サイトの利便性 | |

| 登録会社の質 | |

| 保険・保証 | |

| 電話相談窓口 | |

| 総合評価 |

無料でリフォームプランも貰える

おすすめ度

| サイトの信頼性 | |

| サイトの利便性 | |

| 登録会社の質 | |

| 保険・保証 | |

| 電話相談窓口 | |

| 総合評価 |

優良リフォーム会社の登録が多数あり!

おすすめ度

| サイト信頼性 | |

| サイト利便性 | |

| 登録会社の質 | |

| 保険・保証 | |

| 電話相談窓口 | |

| 総合評価 |

リフォーム・ナビゲーション

リフォーム・ナビゲーション